L'Educazione Finanziaria è un processo di acquisizione di conoscenze e competenze che ti garantisce di gestire il tuo denaro in maniera da tenere conto delle tue necessità di vita nel presente e degli obiettivi futuri, come l'acquisto di una casa, la pensione integrativa, o gli studi universitari dei tuoi figli. Vediamo nel dettaglio cos'è l'Educazione Finanziaria, qual è il livello medio di competenze in Italia e in che modo puoi accrescere la tua alfabetizzazione in questo campo.

- Che cosa si intende per Educazione Finanziaria?

- L'Educazione Finanziaria in Italia: i dati

- Educazione Finanziaria in Italia: divari per età, istruzione e genere

- Perché l'Educazione Finanziaria è così importante?

- Quali sono gli aspetti da considerare nel campo della alfabetizzazione finanziaria?

- Cosa fa il Comitato per l'Educazione Finanziaria?

- Consulenza ed Educazione Finanziaria

Per capire bene che cosa intendiamo quando parliamo di Educazione Finanziaria, è importante partire dalla definizione di questa disciplina così come viene fornita dall'OCSE (Rapporto Nazionale OCSE PISA 2018, Pagina 16, paragrafo 1.2.1):

"un processo attraverso il quale i consumatori, i risparmiatori e gli investitori migliorano le loro capacità di comprensione dei prodotti finanziari e dei concetti che ne sono alla base e attraverso istruzioni, informazioni, consigli sviluppano attitudini e conoscenze atte a comprendere i rischi e le opportunità di fare scelte informate, dove ricevere supporto o aiuto per realizzare tali scelte e per le azioni da intraprendere per migliorare il proprio stato e il livello di protezione."

Schematizziamo la definizione per comprenderla meglio.

Con l'Educazione Finanziaria:

- acquisisci le competenze necessarie a comprendere i tuoi bisogni e i prodotti finanziari esistenti;

- sviluppi fiducia nei tuoi mezzi e le abilità per comprendere opportunità e rischi finanziari;

- impari a fare scelte consapevoli di risparmio e investimento;

- comprendi quando e come farti consigliare;

- prendi coscienza dei tuoi diritti in ambito finanziario e delle tutele previste dalla normativa;

- arrivi a migliorare il tuo benessere e quello della tua famiglia.

Qual è il livello di Educazione Finanziaria degli italiani? Quanto ne sanno i nostri connazionali di gestione del denaro?

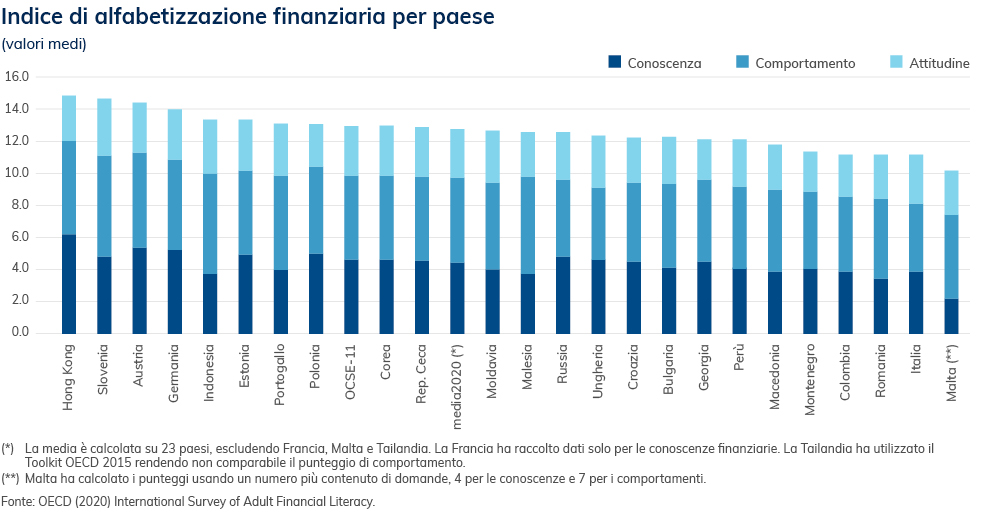

Nel 2020 Banca d’Italia (Rapporto Banca d’Italia 2020) ha fatto una ricerca per misurare il livello di alfabetizzazione finanziaria in Italia, misurando tre diverse dimensioni:

- conoscenze, misurate con una scala da 0 a 7 punti;

- comportamenti, da 0 a 9 punti;

- attitudini, da 1 a 5 punti.

L’indice di alfabetizzazione finanziaria è stato poi calcolato sommando questi tre punteggi, dunque va da 1 a 21. L'OCSE giudica "sufficiente" un punteggio di 15, così composto:

- 5 nelle conoscenze;

- 6 nei comportamenti;

- 4 nelle attitudini.

Ti anticipiamo che purtroppo nessun Paese arriva a un livello medio pari a 15, ma in Italia purtroppo va anche peggio. Il Belpaese infatti, sui 26 Paesi che hanno condotto studi applicando gli stessi indicatori, risulta penultimo. Rispetto a una media di 13, gli italiani mostrano un'alfabetizzazione finanziaria pari a 11,2. L'alfabetizzazione più alta, seppure non ancora sufficiente, si rileva in Germania, Hong Kong, Slovenia, Austria, con oltre 14 punti.

Concetti quali diversificazione del rischio o potere d'acquisto, sono sconosciuti a un italiano su due, mentre il 65% comprende il rapporto rischio-rendimento e l’inflazione, ma solo una persona su cinque in Italia conosce la differenza tra tasso di interesse semplice e composto.

Tuttavia il 17% degli italiani adulti, 8 milioni di individui, gestiscono comunque le finanze familiari operando scelte di acquisto, risparmio, investimento e indebitamento.

Perché l'Italia presenta una scarsa alfabetizzazione finanziaria? Le ragioni sono da ricercare in tre fattori che caratterizzano il nostro Paese:

- invecchiamento della popolazione;

- bassi livelli di istruzione;

- questioni di genere, con le donne spesso completamente escluse dalla gestione attiva del denaro.

Di queste variabili, quella che incide in maniera più pesante è l'istruzione. Il livello di alfabetizzazione finanziaria, infatti, aumenta con l'avanzare dell'istruzione e l'acquisizione di titoli di studio superiori. In Italia però i laureati rappresentano il 20,1%, mentre la media europea arriva al 32,8%, come rileva l'ISTAT.

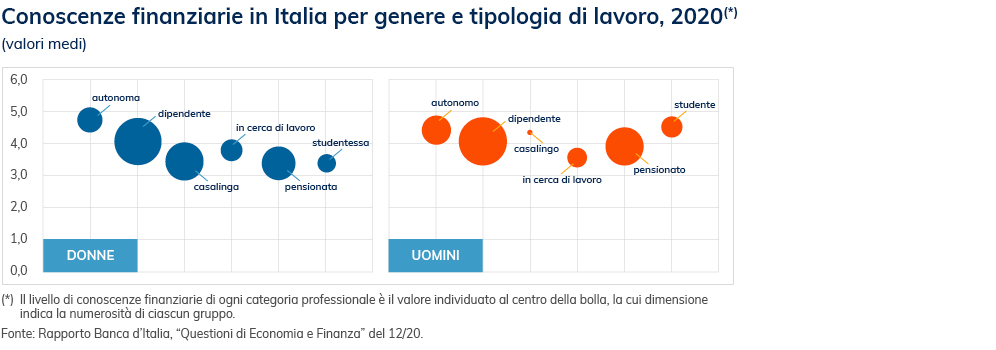

Come detto la scarsa alfabetizzazione finanziaria è anche una questione di genere, con le donne che mostrano competenze più limitate dovute a una serie di fattori, primo tra i quali la ridotta partecipazione femminile al mercato del lavoro.

Le donne che lavorano invece risultano essere più competenti e nel caso delle lavoratrici autonome, la cultura finanziaria supera quella dei loro colleghi uomini.

La crisi pandemica ha messo in evidenza l'importanza di una buona Educazione Finanziaria per proteggerti e proteggere la tua famiglia.

Cosa c'entra la crisi economica da Covid-19 con l'Educazione Finanziaria?

Lo spiega bene il rapporto del Comitato per la programmazione e il coordinamento delle attività finanziarie, realizzato in collaborazione con Doxa.

Il Rapporto ricostruisce le condizioni finanziarie delle famiglie italiane prima dell'inizio dell'emergenza da Covid-19, che ha portato a notevoli restrizioni e in molti casi alla perdita temporanea di reddito o addirittura a una disoccupazione involontaria.

Il documento considera diversi indicatori di fragilità finanziaria, cioè la capacità o incapacità delle famiglie di affrontare eventi inattesi, proprio come può essere una temporanea perdita di reddito.

Ed è così che è emerso che un importante quantitativo di famiglie italiane presentava fragilità finanziaria già da prima dell’emergenza, con il 36,6% che dichiara che non avrebbe avuto le risorse per affrontare la mancanza di reddito per più di due mesi.

Quasi 2 famiglie su 10, poi, avrebbe faticato a superare un solo mese di crisi.

Ecco perché l'Educazione Finanziaria è così importante. Accrescere le tue conoscenze e competenze, ti consente di fare valutazioni circa le tue necessità di protezione, i tuoi obiettivi di risparmio e le opportune scelte di investimento. Il tutto tenendo sotto controllo e in sicurezza il bilancio familiare e scegliendo gli strumenti finanziari più adatti.

Come puoi prendere le decisioni corrette nella gestione dei tuoi risparmi e investimenti? Sai cosa valutare quando apri un conto corrente, scegli di attivare una carta di credito, decidi di contrarre un debito, chiedi un mutuo e scegli di investire i tuoi risparmi?

Le risposte a tutte queste domande si trovano in una buona educazione finanziaria, attraverso la conoscenza dei principali concetti, in modo da decidere in maniera informata e sapendo fare le domande giuste alle persone che operano presso assicurazioni, banche e tutti gli altri attori che ruotano attorno alla gestione del denaro.

Risparmiare troppo o troppo poco, investire tutto in strumenti altamente rischiosi, tenere tutto il denaro fermo in banca a perdere di valore giorno dopo giorno, sono tutte questioni che trovano una soluzione adeguata con le competenze necessarie.

Da dove puoi iniziare a valutare il tuo livello di alfabetizzazione finanziaria e poi accrescerlo?

Puoi iniziare seguendo corsi o progetti di divulgazione e formazione, tenuti da docenti autorevoli e certificati per farlo, in modo da acquisire i primi erudimenti e poi approfondire. Puoi comunque decidere di studiare da autodidatta comprando testi di finanza, magari iniziando con quelli base, oppure leggendo articoli e approfondimenti, ma anche in questo caso come per chi fa formazione, devi accertarti che le fonti siano autorevoli per non rischiare di incorrere in informazioni errate e che ti portano a correre dei rischi non necessari.

Esistono poi una serie di iniziative, ne vedremo una in particolare, organizzate in maniera sempre più massiccia proprio sulla base dei dati allarmanti circa la scarse competenze finanziarie degli italiani.

Un buon punto di partenza è il lavoro ampio e totalmente gratuito offerto dal già citato Comitato per la programmazione e il coordinamento delle attività di educazione finanziaria, istituito nel 2017 dal Ministero dell’Economia e delle Finanze di concerto con il Ministero dell’Istruzione.

L'obiettivo del Comitato EduFin è quello di lanciare la prima strategia nazionale di educazione finanziaria, e se possiamo darti un consiglio in caso tu ti senta "completamente a digiuno" su questi temi dovresti partire dal suo sito quellocheconta.gov.it.

Un'iniziativa davvero ricca di contenuti educativi completamente gratuiti è il Mese dell'Educazione Finanziaria, istituito dal Comitato EduFin a partire dal 2018 e che si tiene ogni anno nel mese di ottobre.

L’obiettivo dell’iniziativa è la diffusione capillare sul territorio italiano della cultura finanziaria, assicurativa e previdenziale, attraverso seminari, eventi, convegni, laboratori ecc. (sia online che offline). Il Comitato precisa che si tratta di:

"iniziative ed eventi, gratuiti e di qualità, senza fini commerciali, per accrescere le conoscenze di base sui temi assicurativi, previdenziali e di gestione e programmazione delle risorse finanziarie personali e familiari. Conoscenze indispensabili per la serenità del presente e del futuro."

Il calendario degli eventi, contiene anche un motore di ricerca interno per individuare gli appuntamenti sulla base di data, luogo (fisico o virtuale), promotori, destinatari e parole chiave. Prevista inoltre una sezione dedicata, la Settimana dell’educazione previdenziale, che si occupa specificamente di questo tema.

Hai perso l'ultimo Mese dell'Educazione Finanziaria e vorresti dare un'occhiata?

Nessun problema, puoi navigare fra gli eventi passati, anche delle edizioni precedenti, andando sulla pagina generale del Mese dell’educazione finanziaria per accedere a tutte le risorse rese disponibili nel tempo.

Torniamo al primo paragrafo di questo articolo e riprendiamo la definizione OCSE di Educazione Finanziaria. Uno dei punti toccati è quello che recita:

"dove ricevere supporto o aiuto per realizzare tali scelte e per le azioni da intraprendere per migliorare il proprio stato e il livello di protezione."

Una volta acquisite le competenze di base, sei in grado anche di comprendere quando e in che modo dovresti farti aiutare da professionisti seri e preparati, in grado di gestire al meglio la complessità delle tue esigenze.

Purtroppo anche su questo fronte la situazione è ancora critica a livello italiano. Il quadro emerge chiaramente dal "Report on financial investments of Italian households" della CONSOB, Commissione Nazionale per le Società e la Borsa.

Il Rapporto sul fronte della consulenza rileva quanto segue:

"La scelta del consulente è guidata prevalentemente dalla segnalazione ricevuta dalla propria banca di riferimento e dalle competenze del professionista, mentre il principale disincentivo alla domanda di consulenza è rappresentato dalla sfiducia, seguito dalla convinzione che il servizio non sia necessario alla luce del limitato ammontare delle somme investite e della mancata percezione del valore aggiunto del servizio stesso. Le principali aspettative degli investitori nei confronti del consulente si riferiscono alle sue competenze e all’assenza di conflitto di interessi."

Farsi affiancare da una figura professionale seria e preparata, invece, è una scelta lungimirante soprattutto se ti doti di un'opportuna alfabetizzazione finanziaria che ti consente di discutere in maniera consapevole e informata dei tuoi interessi.

In fin dei conti sei abituato a rivolgerti a un medico specialista per risolvere il tuo problema e stare meglio? Con l’educazione finanziaria puoi stare meglio da un punto di vista finanziario, assicurativo e previdenziale.